차세대 세이빙 프로토콜: 앵커 프로토콜에 대해 알아보자.

1년간 존버했던 앵커 프로토콜이 드디어 서서히 그 모습을 드러내고 있다. 물론, 내가 기존에 예상했던 부분이랑 다른 부분이 있어서 조금은 아쉽지만, 이게 역설적으로 루나의 가격을 더 올릴 수 있는 구조라서 루나 1년 장투 홀더로써 앞으로의 루나 가격이 기대되는 부분도 있다.

우선 Anchor Protocol 의 토큰인 ANC는 사전 채굴과 토큰 판매 없이 정확히 세 부류에게 나누어주게 된다:

- 나 같은 루나 스테이커들은 '2년간' 앵커 에어드랍을 받게 됨.

- 루나를 시장에서 사서 bLuna로 스왑한뒤 스테이킹 하고 그걸 담보로 UST를 빌리면 ANC를 파밍할 수 있음.

- 아직 확실하진 않지만, ANC 거버넌스 스테이킹과 ANC-UST 페어로 유동성 공급자에게 ANC가 보상으로 주어질듯.

내가 한 가지 아쉬운 부분은, 기존에 스테이킹 되어있는 루나를 유동화 시키는 방향이 아니라, 스테이킹 되어있는 루나는 두고, 새로운 루나를 사서 bLuna로 바꿔야 한다는 부분이다. 내가 지금 스테이킹한 그 루나들을 쓰지 못한다는 아쉬움이 있다.

하지만, 좋은 부분은 ANC 파밍을 위해서 bLuna가 있어야 하고, bLuna를 소유하려면 시장에서 Luna를 다시 사야하는 구조 때문에 루나 자체에 대한 수요가 올라간다는 것이다.

즉 스테이킹 되어있는 루나는 그대로 묶이고, 루나의 시장 수요는 더 올라가기에 가격에 대한 상방 압박이 기대될 수 밖에 없는 파밍 구조이다.

이뿐인가? 앵커는 기본적으로 UST borrowing market 이다. UST는 테라 USD로 미국 달러의 가격에 맞춰서 발행된 알고리드믹 스테이블 코인인데, 앵커를 통해서 UST를 예치하는 예치자들은 스테이블 코인을 예치하여 상당히 고이율로 이자를 받을 수 있게 될 예정이다.

이 뜻은, 자산의 변동성에서 나오는 위험은 아예 없으면서도 시중 은행보다 몇 배 많은 이자를 제공해줄 수 있게 된다는 것이다. 앵커 자체가 UST borrowing market을 표방하는 만큼 테라의 수요도 늘어갈 것이고, 그러면 그 만큼 루나는 시스템으로 빨려들어가 더 많은 테라를 찍어내야 한다.

간단하게 요약하면, 앵커 파밍을 위한 루나 수요증가 x 테라 수요 증가로 인한 루나의 소각. 이라는 점만 놓고 봤을 때, 앵커가 '장기적으로' 루나의 가격을 끌어올릴 수 밖에 없는 구조를 하나 더 만들어냈다는 얘기가 된다.

앵커 없이 미러만으로 이정도 까지 온 루나의 앞으로 행보가 기대된다.

bLuna or Luna?

앵커 프로토콜이 나오면 많은 루나 홀더들이 결정해야 하는 부분이 Luna를 스테이킹 해야하는가, 또는 스테이킹을 풀고 bLuna를 민팅해서 사용해야 하는가?에 대한 부분이다.

bLuna는 스테이킹 리워드를 받으면서 유동화도 가능한데 굳이 Luna를 왜 스테이킹 해야하는가?

도권 대표의 답변들을 읽어보니 결국 이건 뭐가 더 낫냐의 문제가 아니라 포지션의 문제인듯.

결국 bLuna든 Luna든 언스테이킹 기간인 21일을 기다려야 하는 것은 똑같고, bLuna를 발행하는 이유는 ANC를 파밍하거나 UST를 빌릴려는 것이니 스테이킹 리워드는 반드시 UST를 빌려준 사람들에게 일부 줘야하는 단점이 있다. 그 대신 ANC를 파밍하면서, UST를 가질 수 있겠지.

반면, 루나 스테이킹은 ANC를 2년간 에어드랍을 받으면서 스테이킹 리워드도 그냥 전부 다 받는다. 물론 ANC가 떨어지는 비율은 bLuna로 ANC를 파밍하는게 더 높겠지만, 대신 루나 스테이커들은 스테이킹 리워드를 전부 다 받을 수 있다.

Why is Anchor so significant?

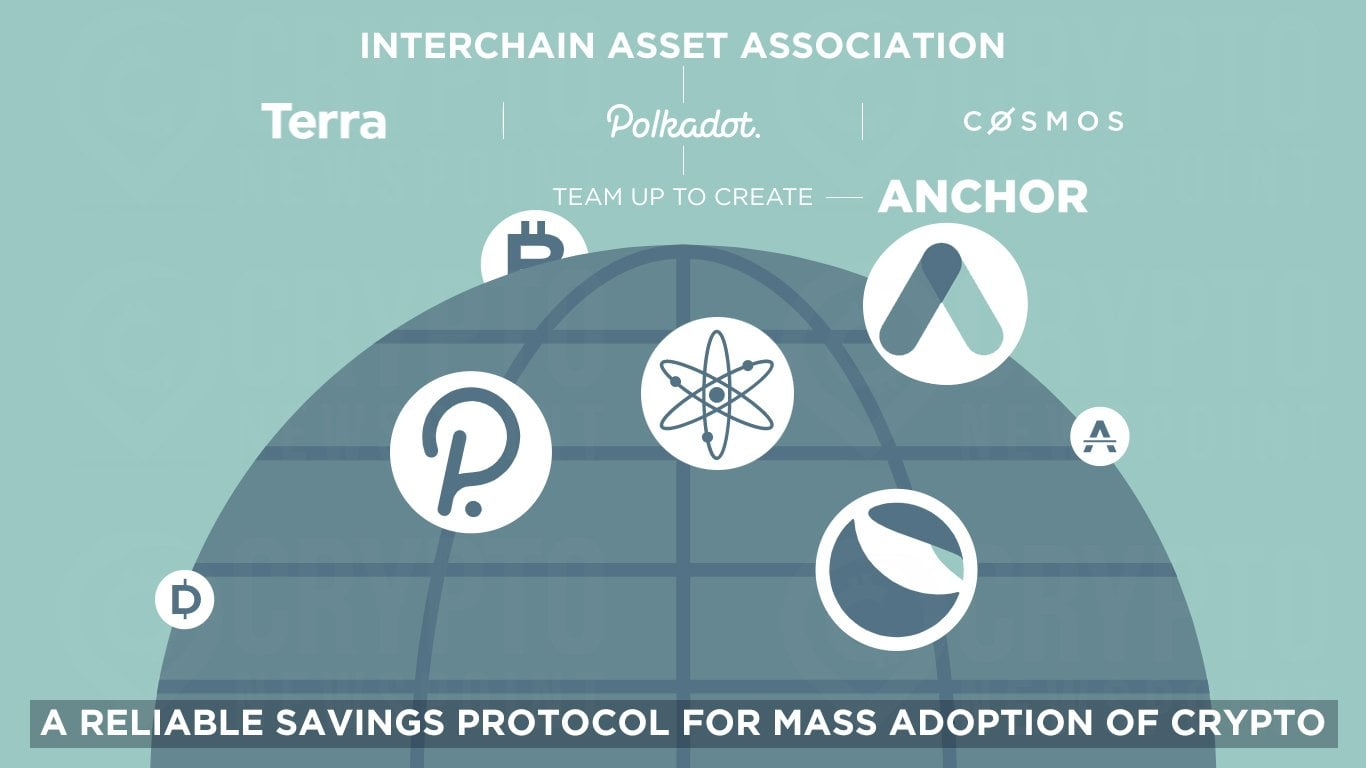

앵커가 단순 테라 블록체인이 아니라, POS 프로토콜 전체에 큰 의미가 있는 이유는 이렇다:

POS 프로토콜은 올바른 홀더들이 스테이킹을 더 많이 하면 할 수록 네트워크의 안정성이 올라가기에. Staking %는 PoS 프로토콜의 네트워크 안정성 측면에서도 매우 중요한 부분임(물론 유통량을 묶는다는 점에서, 가격적인 측면에서도 중요함)

하지만 PoS 프로토콜의 스테이킹은 언락 기간이 있기 때문에 그 기간 동안은 스테이킹 자산을 유동화 할 수 없다는 단점이 있어서 그런 부분들이 PoS 토큰을 스테이킹 할 인센티브를 깎아먹고 있음. 또, PoS 토큰을 스테이킹해서 얻는 스테이킹 리워드가 defi 리워드 보다 낮으면 홀더들 입장에선 스테이킹을 할 이유가 없음.

그런데 앵커는 그림자 토큰이라는 개념(bAsset)을 통해 스테이킹 되어있는 토큰을 프로토콜 내부에서 유동화하여(아 개념이 좀 바뀌어서, bAsset으로 바꾸면 스테이킹 해도 유동성이 보장되어라고 봐야한다), 스테이킹을 하면서도 자산을 이동해 defi나 다양한 서비스들을 사용하는데 쓸 수 있음. 스테이킹 리워드도 받으면서, defi로 이익을 낼 수 있는 방법이 생긴 것임.

그런데 중요한 것은, 이게 UST(Terra USD)를 빌려주는 사람의 입장에서도 굉장히 좋은데. 그 이유는 고 금리로 빌려줘도 기꺼이 UST를 빌릴 수요가 생기기 때문이다. 어차피 토큰을 스테이킹하고 리워드를 받으면서 defi로 추가 수익을 낼려는 사람 입장에선, 스테이킹 리워드의 일부를 좀 더 내고서라도 자기에게 달러(UST)를 빌려주는 사람들에게 이자를 좀 더 지불할 의향이 있을 것이다. 그러면 스테이킹 리워드로 이자를 줄 수 있기 때문에, 지금 현재 은행이 제공하는 1~2%때의 이자보다 훨씬 더 높은 이자를 제공할 수 있게 된다.

또, 달러(UST)를 빌리는 행위 자체가 앵커에선 ANC Farming이 되는 것이기 때문에, ANC라는 추가적인 토큰도 얻을 수 있어서 빌리는 사람 입장에선 고금리로 달러를 빌려도 충분히 충당 가능한(affordable) 정도다.

이렇게 되면 안정적인 수익을 올리고 싶은 부류(달러(UST)를 빌려주면 됨)와 공격적인 투자를 하고 싶은 부류(bAsset을 담보로 UST를 빌려서 defi 활동을 하며, ANC를 파밍하면 됨)가 동시에 만족할 수 있는 상태가 된다는 것이다.

이게 왜 의미가 있나? 결국 경제학에서 말하는 money market에서의 금리는, 투자와 직결되고 그런 자연스러운 시장 메커니즘으로 머니 마켓이 형성되었었지만, 이제는 연준의 공개시장조작과 양적완화로 인해서 그 의미가 많이 희석되었었다. 그로 인해서 사람들은 저축이 아닌 소비를 해야만하는 상황에 강제로 떠밀렸었다. 하지만, 앵커가 나오면 다시 저축을 해도 인플레이션을 상회하는 이자를 얻을 수 있는 창구가 나오게 되는 것이다. 물론 나와봐야 알겠지만, 단순히 블록체인을 떠나서 시장 전반에 굉장히 큰 의미가 있는 프로젝트가 될거다.